快报道

大名城2020年销售额下降净利跌四成 现金短债比攀升踩红线

除了净利的大跌,大名城各项盈利指标均呈现下滑态势。

作者:芊芊

来源:GPLP犀牛财经(ID:gplpcn)

4月24日,大名城(600094.SH)发布2020年报,业绩大跌四成,销售额的下滑以及债务风险的上升让不少投资者大失所望。

而在年报披露后,大名城在二级市场也表现不佳,连续5日陆股通资金呈现持续卖出状态,股价呈现下滑态势。

净利下滑四成 销售额回落

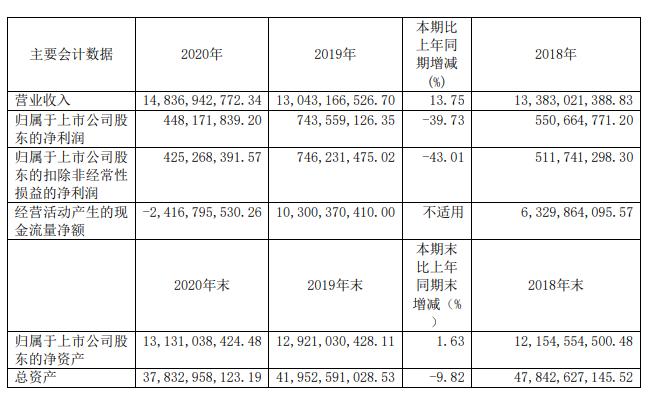

大名城2020年度报告显示,实现营业收入148.37亿元,同比增13.75%;净利润为4.48亿元,同比下降39.73%;实现扣非净利润4.25亿元,同比下降43.01%。

来源:大名城2020年年度报告

对于增收不增利的现状,大名城在财报中表示,主要是符合收入确认条件的房地产销售面积较上年度增加。净利润下降四成也直接导致大名城的盈利能力低于行业平均水平,且仍在下行。

除了净利的大跌,大名城各项盈利指标均呈现下滑态势。

财报显示,2020年大名城毛利润和净利润分别为5.23亿元、26.39亿元,毛利率和净利率分别为17.78%、3.52%,较2019年下降34.44%、53.99%。

分区域来看,在大名城三个主营业务地区华东、华南、西北区域中,仅西北区域业务毛利率增长2.6个百分点,华东、华南业务毛利率分别减少6.68个百分点、12.58个百分点。

大名城在财报中表示,综合毛利率下降主要系本期新增结转项目中华东区域毛利率较低,且收入权重占比更高,而同时,华东区域本身的土地成本较高,项目预证推迟也带来资本化利息推高,一减一增,导致了毛利降低。

作为一家老牌的闽系房企,大名城的业务涵盖房地产综合开发、商业地产运营、产业地产运营、物业服务管理、金融投资等领域。在房产业务领域,其销售规模始终在百亿徘徊。

而在盈利能力全速下滑之下,大名城的销售额也出现回落。

据财报,2020年大名城实现销售面积 117.85 万平方米,销售金额 为150.26 亿元,续建在建面积 275.31 万平方米,实现销售回款 121.70 亿元。 相比2019年的188.96亿元销售额有所下滑。

现金流紧缩 踩中一道融资监管红线

随着融资监管三道红线的出台,各大房企都纷纷采取措施降负债,优化指标。不过,大名城2020年“三道红线”指标却整体呈现恶化态势。

截至2020年末,大名城扣除预收账款资产负债率、净负债率、现金短债比分别为48.84%、70.90%、0.54,踩中一道红线。2019年三项指标分别为43.09%、46.96%、1.21。这意味着大名城融资级别“由绿转黄”。

大名城在财报中表示,现金短债比的下降是因为2020 年土地储备投入占用经营活动货币资金 80 亿元。

具体来看,除了三道红线指标的恶化,大名城的负债整体走高。

财报显示,2020年大名城的短期借款为10.26亿元,同比大幅上升66.78%;一年内到期的非流动负债为33.43亿元,同比上升32.3%。显然短期偿债风险较大。

另值得一提的是,寻求规模拓展的大名城在2020年疯狂拿地。先后斩获了上海松江、青浦等区域的优质地块,总计土地面积465亩,土地投资金额78亿元。

不过,由于一味拿地,这也使大名城的资金压力变大。

截至2020年末,大名城的货币资金为23.52亿元,同比下降38.32%,其表示主要是由于新增土储所致。

此外,2020年,大名城经营活动产生的现金流量净流出24.17亿元,同比下降123.47%;投资投资活动产生的现金流量净额为1.8亿元,同比下降88.97%。现金流情况不容乐观。

(本文仅供参考,不构成投资建议,据此操作风险自担)