快报道

人力资源上市企业大PK:科锐、猎聘、BOSS直聘….谁最值得买?

招聘行业面面观,谁是被低估的“未来之星”?

作者:橘颂

科技的“触手”四通八达,改变了诸多行业的面貌。受益于互联网科技的进步,人力资源服务行业的业态也在不断嬗变。

自上世纪七八十年代我国人力资源服务行业雏形初现,大批创新创业者对该行业的探索便从未止步。过去数十年间,整个人力资源服务行业从最初的线下招聘服务、人事代理发展到包括培训、劳务派遣、人才测评等多种业务形态,形成较为完善的产业服务链。

与此同时,人力资源行业市场规模也在持续增长。根据灼识咨询数据,2018-2023年间,我国人力资源服务行业有望以20%的复合增长率实现扩张,预计2023年行业营收突破万亿元大关。但万亿级的赛道,一定是分层的。

伴随人力资源服务行业发展历程,有两类玩家的出现和发展成为行业中浓墨重彩的一笔:一是偏重灵活用工的科锐国际(300662.SZ)、人瑞人才(06919.HK)和万宝盛华(02180.HK);二是网络招聘平台前程无忧(JOBS.NASDAQ)、智联招聘、同道猎聘(06100.HK)、BOSS直聘(BZ.NASDAQ)等。值得一提的是,这几家企业在资本市场的表现不免让人感到深深的撕裂感。

本文试图通过对比上述几家企业的营收、利润、费用情况、运营数据、PE等情况,探究这些企业各自的基本面和发展情况究竟如何?

寻找优秀人服企业:6大上市公司经营数据解析

研读上述6家企业的财报和相关数据后,GPLP犀牛财经可以清晰的看到线下灵活用工企业和线上招聘企业的不同之处。需要说明的是,由于智联招聘已退市,没有相关数据披露,故不在本文探讨范围之内。

(制作:GPLP犀牛财经)

就营收而言,线下灵活用工企业通常将业务流水全部记为收入,因此营收普遍高于线上招聘平台。比如,2021年上半年,灵活用工企业的平均营收为23.85亿元,线上招聘平台的平均营收则为17.16亿元。而由于业务重心及付费企业用户数体量等的不同,在线上招聘平台中,前程无忧和BOSS直聘的营收较高。

不过,由于灵活用工企业还要负担外包员工的相应成本,其毛利率水平要远低于线上招聘企业。2021年上半年,线上招聘企业的毛利率均高于60%,而灵活用工企业的毛利率均在16%以下。

在利润率方面,线上招聘企业略高于灵活用工企业。具体而言,猎聘利润率最高,达6.64%,前程无忧紧随其后,达5.15%。线下三家灵工企业利润率平均为3.67%。而BOSS直聘由于高昂的股权激励支出,在报告期内产生了14.14亿元的净亏损,故利润率仅为-81.54%。

由于商业模式的区别,一些线上招聘平台需要通过提升品牌曝光率来促进用户和客户群体的增长值。2021年上半年,3家线上招聘平台的营销费用率均高于40%。其中BOSS直聘营销费用率最高,接近60%。

同时,不同平台间营销费用的结构差异较大。BOSS直聘靠流量驱动,营销费用中多为市场投放;前程无忧与猎聘则更侧重销售团队费用支出。基于线上业务技术发展,猎聘和BOSS直聘也保持着较高的研发费用,2021上半年两家企业研发率费用均高于10%。与上述线上招聘平台相比,灵活用工企业中科锐国际、人瑞人才的研发费用率则均在1%以下。

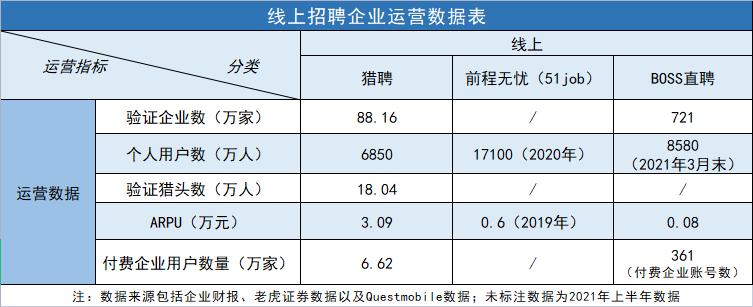

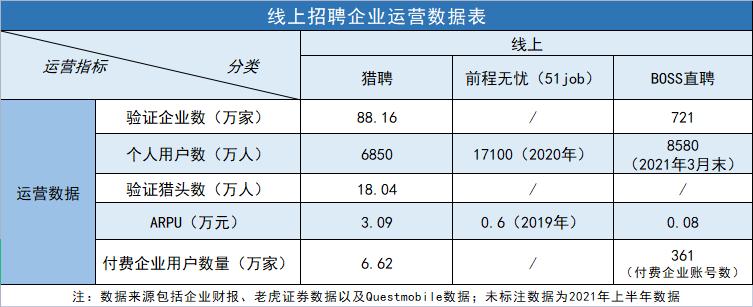

运营数据方面,由于灵活用工企业和线上招聘平台的业务模式不同,考察上述两类企业时所需的数据类型也不尽相同。

(制作:GPLP犀牛财经 )

所谓的灵活用工,主要形式为提供岗位外包服务。因此在考察灵活用工企业的运营数据时,要着重观察企业的用工规模、付费用户数量以及人效。

就用工规模而言,据其财报显示,2021年上半年,人瑞人才的用工规模最大,达到4.52万人,其余两家灵活用工企业的用工规模均维持不超过3万人的水平。不过,用工规模最大不代表人效最高。我们常说的人效是指管理人的有效能力。人效越高,代表着企业人力资源获利能力越强。数据显示,2019年,科锐国际的人效最高,达到12.9,高于人瑞人才的7.8及万宝盛华的5.7。

由于灵活用工更注重于To B业务,而To B和To C业务对线上招聘平台而言都非常重要。因此对于线上招聘企业来说,验证企业数、个人用户数、验证猎头数、ARPU以及付费企业用户数量更值得考察。

(制作:GPLP犀牛财经)

乍看之下,在验证企业数以及付费企业用户数量上,BOSS直聘有着明显优势。2021年上半年,BOSS直聘的验证企业数为721万家,而猎聘的验证企业数为88.16万家;BOSS直聘共有361万个付费企业账号数,而猎聘的付费企业用户数量为6.62万家。由于近年来前程无忧未披露验证企业数及付费企业用户数量,此处暂不列入对比。

但相较而言,BOSS直聘的付费企业账号数虽然较多,猎聘的客户质量却更高。这一点从上述几家线上招聘平台的ARPU(用户平均收入)上也可以明显看出,ARPU越高,代表企业的盈利能力越强、高端客户越多。2021年上半年,猎聘的ARPU达到3.09万元;BOSS直聘2020年的企业客户ARPU为864元,在2020年3月至2021年3月的一年间,ARPU为841元。而前程无忧近年来未披露该指标,2019年其ARPU约为0.6万元,而同年猎聘的ARPU已达2.76万元。

此外,两家公司的验证企业数、付费企业用户数差异主要源于商业定位不同。相比而言,猎聘定位为中高端人才,而BOSS直聘的定位则为蓝领及初级白领。两家的用户数差距符合中高端招聘市场和大众招聘市场的人才结构。前程无忧定位大众人才招聘平台,根据人才结构金字塔模型,预期其验证企业用户数及付费企业用户数也会相对较高。

由于在业内深耕多年,前程无忧的个人用户数量在三家中最高。数据显示,截至2020年末,前程无忧的个人用户数量已经达到1.71亿人。而截至2021年一季度末,BOSS直聘的个人用户数量为8580万人(PS:因BOSS直聘从7月开始接受网络安全审查,被停止新用户注册,预期三、四季度BOSS直聘用户数量不会有明显新增);截至2021年8月下旬,猎聘的个人用户数量已突破7000万人。

综合上述分析,网络招聘行业各家企业的基本面间并未显现出较大差距,但在资本市场上,几家企业的市值表现却天差地别,BOSS直聘的市值远高于猎聘和前程无忧。这种情况出现的原因是什么?目前的估值情况是否合理?

解读市值“密码” 人服行业间估值之谜

上市公司的市值究竟受到哪些因素的影响?:

自有股票交易以来,上市公司的市值便受到各方关注。为了计算一家企业的市值是否处于合理地位,是否被低估或是被高估,投资者和学者们发明了包括市盈率、市净率、市销率在内的多种工具来丈量企业市值,这些工具一面连接着企业的市值,另一名连接着的是企业的业绩和资产情况。

(制作:GPLP犀牛财经)

市盈率是分析上市公司市值时最常被用到的工具,一家上市公司的市盈率高,代表着这家企业的复合增长率高、发展前景受到市场认可,或是企业的市值显著偏离基本面。当然,重大的利好消息也会推升企业股价,进而推高市盈率等指标。

以券商预测的2021年经调整后净利润为标准计算,灵活用工企业中,科锐国际的市盈率较高,达到了45.24;线上招聘企业中,BOSS直聘的市盈率最高,为146.05。

究其原因,虽然在毛利率和利润率方面,科锐国际未能与人瑞人才和万宝盛华拉开差距,但与另两家灵活用工企业相比,科锐国际的营收水平和人效更高。且A股流动性优势导致通常较港股享有一定估值溢价,因此A股上市公司科锐国际的市盈率等指标相对更高。

此外,人瑞人才的市值走低则和年中大客户丢失导致净利润大幅下降的重大利空消息脱不开干系。该消息后第二个交易日人瑞人才的股价大挫48%,并予低位徘徊至今。

BOSS直聘的高市值则与其今年上市后给与市场业绩高速增长的预期相关。据其公布的财报显示,2019年至2021年一季度,BOSS直聘的经调整净亏损分别为4.68亿元、2.85亿元、1.28亿元,2021年二季度,其经调整净利润为2.47亿元。

虽然在二季度前,BOSS直聘长期处于亏损状态,但其亏损不断收窄,并在扣除股权激励费用的情况下实现了扭亏为盈。这在一定程度上增强了资本市场的信心,但这样的增长是否能支撑起BOSS直聘的高估值?

由于过去数年间BOSS直聘始终未能实现稳定盈利,因此GPLP犀牛财经从券商预测的2023年净利润等业绩数据中来观察几家网络招聘平台的估值情况。

以西南证券发布的研报分析来看,BOSS直聘2023年的EPS将达到7.94元,对应当前股价的市盈率超过30倍。而根据东兴证券发布的研报分析,猎聘2023年EPS将达到0.58元人民币,对应当前的市盈率约为18.2倍。

由于前程无忧即将私有化,故券商对其业绩的预测较少。不过,结合其近年来业绩情况和近5年平均PE为16至27倍的情况,可知其2023年的PE值会处于20倍左右,略高于同道猎聘。从基本面看,处于合理范围之内。

而无论相较于同行亦或其他在美上市的互联网企业,BOSS直聘的估值都相对偏高。例如,阿里巴巴(BABA.NYSE)的2021E市盈率仅为21.52,远低于BOSS直聘。综合来看,三家网络招聘平台中,BOSS直聘当前的市值被明显高估。

事实上,券商对BOSS直聘2023年的预期市盈率是建立在其持续高速增长的基础上的。在券商的2023年预测中,BOSS直聘的净利润将达到28.74亿元。作为一家至今未能实现持续稳定盈利的企业,BOSS直聘想实现这样的业绩预期压力不小。如果BOSS直聘无法实现这样的业绩,必然无法达到这样的估值水平。

相较而言,猎聘的预期市盈率低于BOSS直聘,但除2020年受疫情影响,净利润略有下滑外,猎聘的业绩保持着持续增长。而BOSS直聘未来能否持续稳定盈利尚属未知。

(制作:GPLP犀牛财经)

此外,市销率是一个经常被投资者忽视的数据。

相较于净利润等数据,营业收入数据更不易于通过各种手段调整。因此即使市销率无法反映企业的盈利能力、费用情况,但通过市销率可以大体看出一家上市公司的市值是否被高估。

据券商预测数据显示,2023年,BOSS直聘的市值约为1006亿,对应的营收约为104.53 亿元,由此可得BOSS直聘2023E的PS值约为10倍左右。而猎聘的2023E营收约为46亿元,对应的PS值仅在2倍以下。此外,前程无忧的PS值也相对较低,与猎聘的数值较为接近。

值得一提的是,在三家网络招聘平台中,仅猎聘2020年和今年上半年累计净利润均为正数。2021年上半年,猎聘实现营收11.99亿元人民币,同比增长48.37%,经调整营业利润同比增长45.5%,最终归属于母公司股东净利润也同比大幅增长57.1%。

前程无忧作为2004年即赴美上市的网络招聘平台中的资深玩家,近年来营收增长乏力的同时,净利出现下滑趋势。有报道称,前程无忧从纳斯达克退市后,或将赴港或回A上市,其未来发展趋势尚需进一步观察。

至今BOSS直聘仍处于亏损状态,2021年二季度剔除股权激励费用影响后,实现净利润2.46亿,但在安全审查的压力之下,未来业绩是否能够持续稳定增长尚未可知。此外,前程无忧以57亿美元估值私有化后,将拥有较大规模的可用资金。作为定位大众人才招聘的平台,现金流充裕的前程无忧势必会对BOSS直聘带来更大的压力,BOSS直聘未来业务增长的可持续性可预判性较弱,大众招聘市场格局或迎来再次变化。

与之形成鲜明对比的是,猎聘自成立之初就差异化聚焦中高端人才群体,至今已在该领域深耕十余年,在中高端人才市场建立了难以逾越的业务和技术壁垒,面临的竞争压力相对较小。且自去年疫情爆发以来,同道猎聘的业绩仍持续保持高增趋势,2020年同道猎聘第三、第四季度、2021年第一季度营收同比增长16.56%、47.6%、52.6%;2021上半年营收同比增长48.3%,向上势头持续。

从数据中可以看到,猎聘的业绩增长更稳健,未来增长的可持续性以及盈利预期更佳。伴随国内产业升级的步伐,中高端人才招聘需求将随之扩大,深耕中高端招聘市场的猎聘势必会成为核心受益者,迎来更广阔的市场。

在选择股票、进行投资的过程中,把握住低估值的优质企业,就有机会获得高额的回报。但面对众多上市公司,投资者想看清哪些企业被低估、哪些企业被高估,就需要结合企业的盈利能力、业务壁垒等因素综合评估。

在本文所述的6家企业中,灵活用工企业虽然业绩增长较为优秀,但由于同业竞争激烈、大客户议价能力较强,导致其毛利率水平处于低位、营收增长的同时利润增长受限。而在线上招聘平台中,BOSS直聘虽尚未实现稳定盈利,且未来其业务若想进一步发展,必将和前程无忧等平台进行更激烈的竞争,但目前BOSS直聘保持着3家中最高的估值,不过一旦未来BOSS直聘的发展不及预期,其高估值也将失去支撑。

人服行业的发展和社会整体的经济增长状况息息相关。当经济发展良好时,人服行业也会随之繁荣。随着中国经济摆脱疫情影响、强势复苏,以科锐、人瑞、猎聘、前程无忧等为代表的人服企业也将迎来新的发展。

对投资者而言,潜力巨大的人服行业势必将成为未来最值得投资的赛道之一。其中,猎聘作为中高端招聘平台的龙头企业,从过去的业绩增长趋势以及差异化的业务模式来看,市值被明显低估。但随着其业绩持续增长、在行业中竞争力不断增强,估值存在修正可能。

10月26日,同道猎聘公告称,其创始人兼首席执行官戴科彬于10月21日至10月25日间增持了74.30万股公司股权。在公告中,戴科彬对猎聘未来的发展充满信心。猎聘董事会也同意戴科彬先生的观点,认为目前猎聘股票的交易水平低估了该公司的表现和相关价值。

作为猎聘的掌舵人,戴科彬对猎聘的现状和发展前景显然更为熟悉,而他选择相信猎聘股票未来的表现,选择增持股票,从侧面说明了猎聘的市值将进一步增长。

对投资者而言,若想在万亿赛道里面挖掘低值优质企业、获取最大的回报,猎聘无疑是极佳的选择。随着资本市场逐渐修正对猎聘的低估值,猎聘无疑将带给投资者更多的惊喜。