快报道

猜猜看,金融/银行业哪个职位薪资增长最快?

高薪酬的银行业,看看人均创收,你能达标吗?

作者:Perry

各大银行陆续公布年度财报,大家最为关心的无疑是银行业的薪酬变化,因为,银行已经是高薪的代表词,但今年,似乎“打工难”的“烈火”已经烧到了银行业。

当前已公布的34家银行财报显示,多数银行的员工增量、增幅均创近年新低,而新增员工主要分布在业务营销、信息科技等方面,基础工种以及低学历员工群体则仍在“裁员广进”计划当中。

从人均薪酬方面来看,包容度相对较高、机制开放灵活、市场化程度高、分支机构多集中于较发达城市的股份制银行继续位居前列,但人均薪酬已出现下降。

人均薪酬最高与最低跨度相差超1倍 最低薪酬不到30万元

银行员工的薪酬计算比较复杂,包括基本工资、绩效、补贴等等,而从2022年银行业公布“逆向讨薪”制度后,“落袋”不一定“为安”,例如招商银行,2023年向员工“逆向讨薪”了4329万元,在2022年这一金额为5824万元,两年加起来“追回”1亿多元,2023年的金额是从4415名员工执行而来,平均每人要退回9805元。因此,公布的薪酬数据,仅供参考。

我们姑且以财报公布的数据为准,在34家银行当中,招商银行以人均61.3万元位列榜首,中信银行则以59.5万元位列榜眼,探花位置则是泸州银行,人均薪酬59.1万元。(值得一提的是,根据天眼查数据,目前泸州银行的第一大股东为泸州老窖,占股14.37%),但这3家银行相较于2022年,薪酬均有所下降,招行和中信银行下降幅度均为6%,泸州银行则下降0.3%,几乎持平。“扎心”的是,招行在薪酬下降和讨薪的情况下,依然位列榜首,与第二名相差1.8万元。

而薪酬最低的则是甘肃银行,人均薪酬“仅为”28.3万元,与招行相差33万元,两者差距超过1倍。

从新增员工数来看,虽然幅度降低,但新增总数仍然在7000人,整体来看,银行员工的增加普遍出现在业务条线、信息科技等方面。其中,股份行增员规模整体较大,中信银行、招商银行、浙商银行员工数量分别增加约5800人、3500人和3000人。

虽然银行业“降薪令”已公布许久,但真正受该政策影响的是银行高管,员工的薪酬与之相比其实变动并不大。

财报显示,银行业高管降薪幅度平均都在10%以上,其中降薪最多的是平安银行,从2022年的人均近168万元,下降至2023年的人均97万,比例达到42.07%,可谓惊人,招商银行则从人均168万元,下降至106万元,比例也近37%,当然,有下降也有增长,例如农业银行高管从2022年28万元涨至2023年近42万元,幅度达到46.57%,但与排名前几位的银行相比,这个薪资水平着实“不够看”。

2022年-2023年银行高管薪酬变化(部分)数据来源:东方财富等

人均创收227.1万元 与高薪相匹配的是能力?

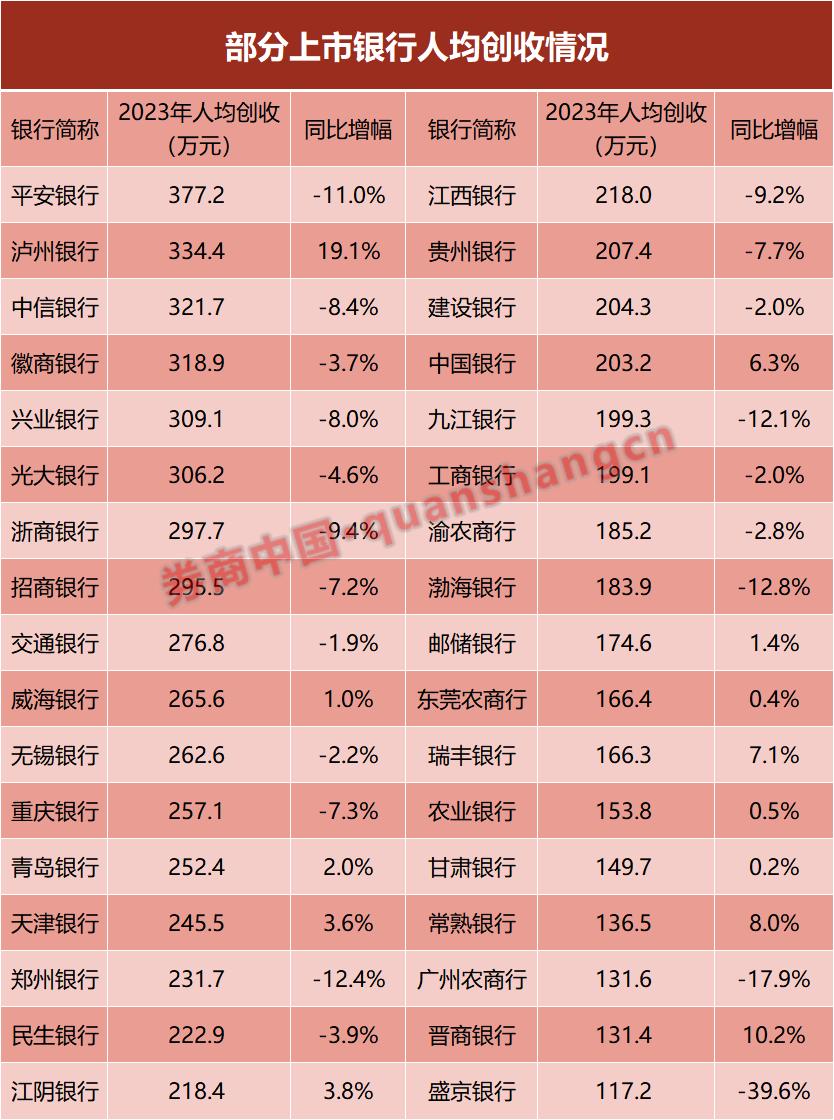

另外,从创收角度来看,已公布财务数据的银行,人均总创收为7721万元,平均为227.1万元,其中排名第一的为平安银行,人均创收为377.2万元,最低则是盛京银行的117.2万元。薪酬最高的招商银行,人均创收为295.5万 ,位列第8。

从变化幅度来看,泸州银行以增幅19.1%位列第一,而盛京银行则下降了39.6%,其余如渤海银行、平安银行等,人均创收均减少10%以上。

2023年银行人均创收变化(部分),数据来源:券商中国

人均创收大幅下降的原因,与行业不景气不无关系。

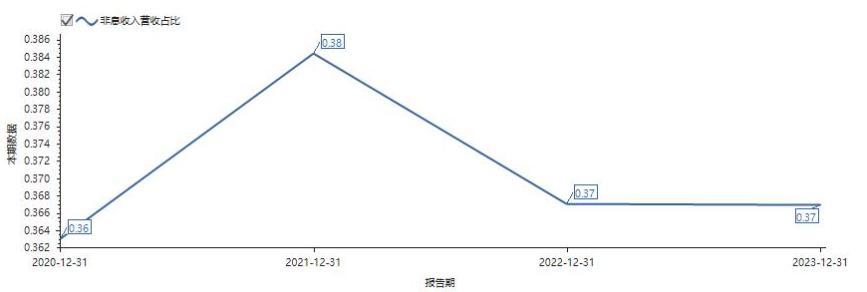

以招行为例,2023年其非息收入在整体营收中占比约37%,与2022年相当,但低于2021年的38%。非息收入中,占比较高的“净手续费及佣金收入”同样呈逐年下降趋势。2021-2023年,该项数据分别为944.47亿元、942.75亿元、841.08亿元,从趋势来看,2022年相较2021年仅微跌0.18%,2023年则大幅下跌近11个百分点。2023年,招行的大财富管理收入约为452.68亿元,同比减少7.9%。其中,财富管理手续费及佣金收入为284.66亿元,同比减少7.89%,资产管理手续费及其佣金收入为114.74亿元,同比减少7.9%;托管业务佣金收入为53.28亿元,同比减少8%。

招行非息收入占比变化,数据来源:招商银行,Choice数据,网络公开渠道

对于营收下降,招商银行董事长缪建民在2023年度业绩会上表示,2023年费率下调且资本市场形势不景气,招商银行的大财富管理收入受到一定的影响。此前,缪建民曾规划继续做大财富管理和其他收费型业务,进一步提升轻资本业务占比,此外,要进一步提升非息收入,增强穿越周期能力,但从目前来看,这一目标似乎并未实现。

从全球市场来看,银行业薪资水平差距似乎并不大。

“裁员广进计划”蔓延全球 中美银行业薪资水平难得“统一”

放眼全球,银行业的发展呈现“两级”发展,一方面,一些银行通过裁员来维持利润率,同时应对费率下降带来的影响,例如瑞银集团,因合并瑞士信贷银行,至少裁员了13000 人(2023年已运营167年的瑞士信贷银行陷入流动性危机),并在不久将有更多的裁员,其全球主要机构,预计削减超过近6.2万个职位 ,而花旗银行则预计裁员超过2万人。另一方面,一些银行对于在职员工进行现金或股票期权奖励,例如富国银行向部分员工一次性发放1000美元奖金,而美国银行则计划向约97%的员工发放总额为8亿美元的限制性股票奖金。不过,对于奖励两家均有限制条件,富国银行的1000 美元特别现金奖励仅针对年收入和薪酬总额分别低于7.5万美元及8.5万美元(约54万元和61万元人民币)的美国员工。美国银行的限制性股票奖金则是针对年薪总额低于 50万美元(约360万人民币)的员工。

从薪资水平来看, ZipRecruiter(美国招聘网站,纽交所上市:ZIP)近期公布了新的数据,截至 2024 年 3 月 24 日,美国银行业给出的平均年薪为 81630 美元,约合人民币59万元,其中最高薪酬为12.05万美元,约人民币87.1万元,最低则为1.1万美元,多数银行给出的薪资在6.15万-12万美元之间,人民币约在44.5万-86.8万元,从这一点来看,中美银行业差距并不算大。从城市来看,加利福尼亚州伯克利市,威斯康星州双河市和新泽西州北卑尔根市位列前三,人均薪资均在10万美元左右。

2023年美国银行业平均薪酬,数据来源: ZipRecruiter

而根据BalancedComp(美国人力资源咨询公司)近期的调查数据,随着金融市场对于各政策的消化完毕,以及经济的平稳发展,多数金融岗位将迎来加薪,其中,加薪幅度最高的为人力资源总监,平均增幅为15.81%,其次为一级内部审计师和网络工程师,平均增幅分别为15.58%和13.55%,可见在新周期内,人才是金融市场关键词之一,一方面是对于人才的挖掘,另一方面是对于人才的渴求。

从德勤近期发布的报告来看,似乎也证实了这一点。

报告中提到,人才管理能力将是2024年全球银行业的核心制胜要素之一,创新工具和技术,将为银行业释放更多价值来源。

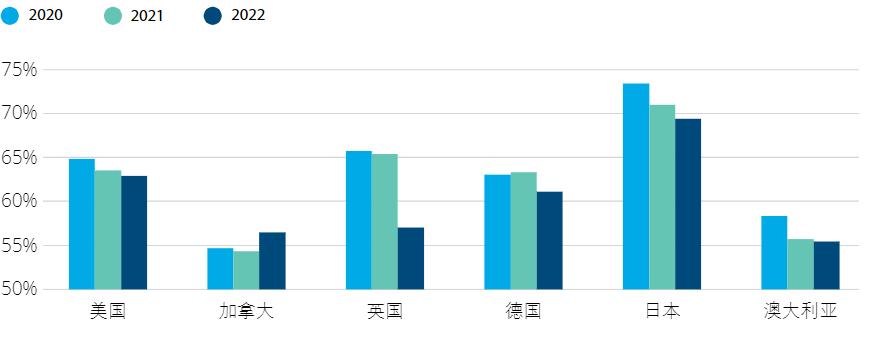

随着银行营收压力加大,其运营成本控制将变得更加重要,并可能成为影响银行间差异化竞争的要素。过去几年,全球银行的效率比率(通常指“成本收入比”)一直在改善,但由于收入的增长乏力,2024年效率比率将进一步提高。

全球主要市场银行业效率比率,数据来源:德勤金融服务行业研究中心

许多银行还将在人工智能、云计算、数据科学和网络安全等方面加大薪酬支出和投入,吸引更多人才,以保持竞争力。银行、金融科技公司和大型科技公司之间的关系也在不断转变,从之前的“对手”变为合作伙伴。同时,随着行业日趋融合,银行与科技以及其他非金融行业的特许品牌建立战略伙伴关系,也正成为获取和留住客户的常见方法。

另外,人才所带来的创新工具和技术,也将为银行的发展带来益处,同时带来更多的收益,例如摩根大通此前预计,到2023年底,通过人工智能语言模型工具将为公司创造15亿美元的额外价值。

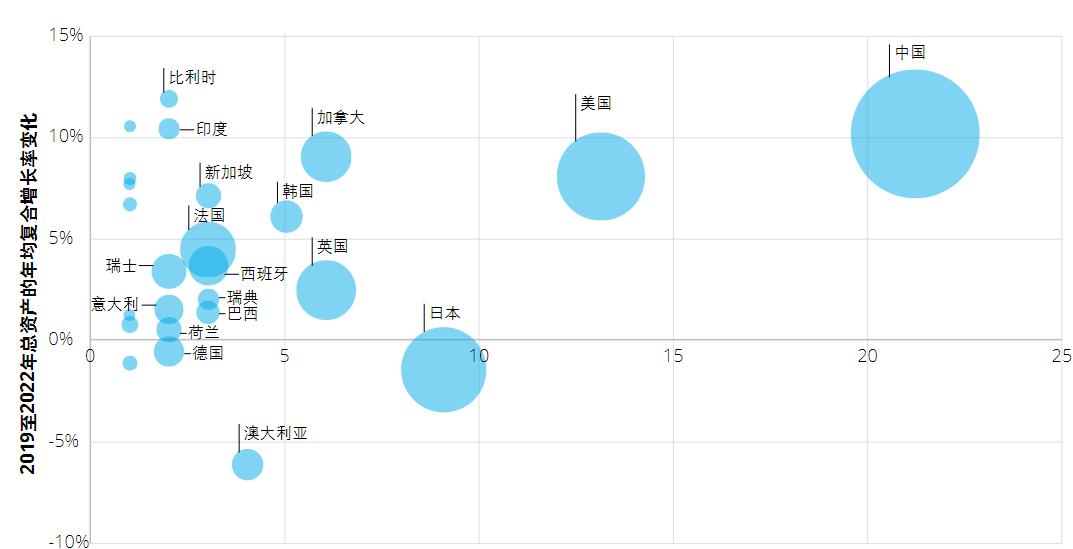

从地域来看,未来全球银行业的业务规模和经营模式预计将发生更深层的变化。中国和美国在全球银行业榜单中(以资产规模为统计依据),主导地位非常明显,同时,中东银行的影响也在不断加强,预计未来将有越来越多的资金向中国以及中东地区倾斜。

全球银行100强地区分布,数据来源:德勤金融服务行业研究中心

总体来看,2024年,将是承上启下的一年,2023年出台的诸多政策,需要中国银行业将其落地,并支撑实体经济的发展,同时通过人才的引进带动科技的运用、效率的提升,以及自身业务的发展和转型等,在未来均是重要的课题。银行业的薪资变化,高低间的差距,对于行业参与者来说,或许只是发展过程中的一个“插曲”,未来银行业变革为我们带来的变化和憧憬,才更值得我们的关注。