快报道

储能乱象之①:“价格战”烽烟再起,这家公司“卷死同行,也卷死自己”?

来源 / 储能严究院

“到2023年底,楚能新能源280Ah储能锂电池将以不超过0.5元/Wh的价格(不含税)销售,价格同比降本约40%。”不久前,楚能新能源董事长代德明公开发言称。

0.5元的价格被认为是“自杀价”,楚能的举动因而在业内引起巨震。这也是储能电池厂家首次公开自爆底价,楚能一时风光无两。

但不少业内人士与「储能严究院」交流时透露,楚能不过是撕开了行业繁荣表象下的残酷真相:行业内卷激烈,部分厂家宁愿亏本也要拿单。

因此,楚能此举也被更多解读为是在亏本赚吆喝,试图消化库存、维持开工率。

行业疯狂内卷下,储能行业新一轮洗牌即将到来。

01

“鲶鱼”效应?

公开资料显示,楚能新能源成立于2021年8月,注册股本40亿元人民币,总部位于武汉,主要制造锂离子电池及系统,应用于汽车、储能等领域。

据官网介绍,该公司主要储能产品有280Ah电芯、液冷电池模块、液冷户外柜、通信电源、便携电源等。

「储能严究院」从一名渠道商处了解到,楚能电芯含税价为0.52元,储能一体柜1.21元,均为1MWh以上的批发价,远低于其他品牌电芯0.62元以上的价格。

尽管差别只有1毛钱,但在储能电芯行业,一分钱的价差乘以亿级以上千瓦时的容量规模,最终也会放大至百万级别的鸿沟。

0.52元,到底是什么水平?

“我之前测算过,在碳酸锂30万元/吨的价位,电池价格6毛钱差不多能达到盈亏平衡线。现在电池厂卷得厉害,产能过剩,亏本也得卖。二三线厂商即使不挣钱,也要拿单,只能压上游材料厂。”某证券储能行业研究员余维东说。

一名来自中部省份电芯厂商销售经理胡军映证了上述观点:“我们0.68元含税,还是亏的。楚能亏本赚吆喝,就是为了消化库存、维持产线开动,抢市场份额。”

某储能电芯Top 10厂商市场总监何险峰更是直言不讳地认为,楚能是被逼到绝境,“不然谁会赔钱做买卖?大甩卖,给钱就卖。我敢打赌,你给0.45元他也卖”。

一个行业共识是,电芯一般需要五年以上的技术沉淀。相比而言,楚能新能源成立仅仅2年,其首款锂电池量产不到一年。

目前,楚能新能源的市场份额较少,尚未跻身行业第一梯队,无论是2022年全国动力电池前15名榜单,还是2022年的储能系统集成商Top 10榜单,都找不到楚能的身影。

据公开报道,国家能源集团、金风科技、京能国际、中电建江西水电、湖北港口集团,均与楚能新能源签署合作协议,签下储能订单近10亿元。不过,在其官网能够查询到的储能电池订单仅4GWh。

一名业内人士透露,2022年储能电芯供不应求,一芯难求。但随着产能释放,库存压力开始倒逼各大厂商加快出货。尽管储能电芯公司都对外宣称在手订单饱满,但冷暖自知。

事实上,储能行业下游最大需求来自“五大六小”电力巨头的招标,但楚能的中标消息几乎为零,公开可查询到的相关信息仅有1起,最终还废标了。

今年6月,楚能曾作为6家投标方之一,参与甘肃武威市凉州区九墩滩100MW光伏储能系统设备采购招标,项目招标方隶属于甘肃省公路航空旅游投资集团有限公司。

但在激烈的竞争中,楚能最终败北,项目花落三家同行,即远景能源、中车株洲所、天合储能手中。

开标公告显示,其废标原因为,“投标文件内业绩要求不符合规定,未按要求提供调试验收证明或工程移交生产验收交接书等证明文件”。

当下,即便楚能没有选择站出来高调发声,储能行业的降价也是大势所趋。随着碳酸锂价格持续下跌、储能电芯行业扩产潮蔓延,储能系统招投标价格已经出现了“跌跌不休”的态势。

据业内人士分析,碳酸锂每下降10万元,大概会体现在储能电芯成本下降7分钱。碳酸锂价格从2022年的60万元/吨,下探到了到如今的25万元/吨左右,这意味着下游电芯成本大致下降了2毛五左右。

这也传导到了储能系统招标的终端价格上。

国海证券报告统计,2022年各月储能系统招标均价主要集中在1.50元/Wh附近,独立储能EPC均价为1.95元/Wh。

据寻熵研究院报告,今年上半年,1h、2h、4h锂电储能系统平均报价分别为1.54元/Wh、1.24元/Wh、1.18元/Wh,较去年全年平均价格下降了近27%。

事实上,招标方在选择储能EPC品牌时,价格并不是唯一的决定因素,储能运维经验优先者更容易拔得头筹。不少业主要求,投标方需要拥有三至五年的电化学储能电站业绩,规模在5MWh-50MWh之间不等。

宁德时代投资经理Alex分析道,“价格战容易造成劣币驱逐良币。中国储能行业整体成熟度低于欧美,重价格、轻品质”。

02

疯狂“扩产潮”

眼下,储能招投标依然炙手可热,吸引着各路势力入局激战。

华福证券统计,今年上半年储能招标近45GWh,仅6月就开标29个国内电化学储能项目,总容量13.73GWh,环比增长125.08%。

2023年上半年,中国新型储能继续高歌猛进。据CNESA DataLink全球储能数据库统计,2023上半年项目数量850个(含规划、建设中和运行项目),是去年同期的2倍多;新增投运规模8.0GW/16.7GWh,超过去年全年水平;预计2023年全年新增装机15-20GW。

即便下游应用、招标规模不断扩大,也依然跟不上扩产的疯狂节奏,供需之间的鸿沟不断扩大。

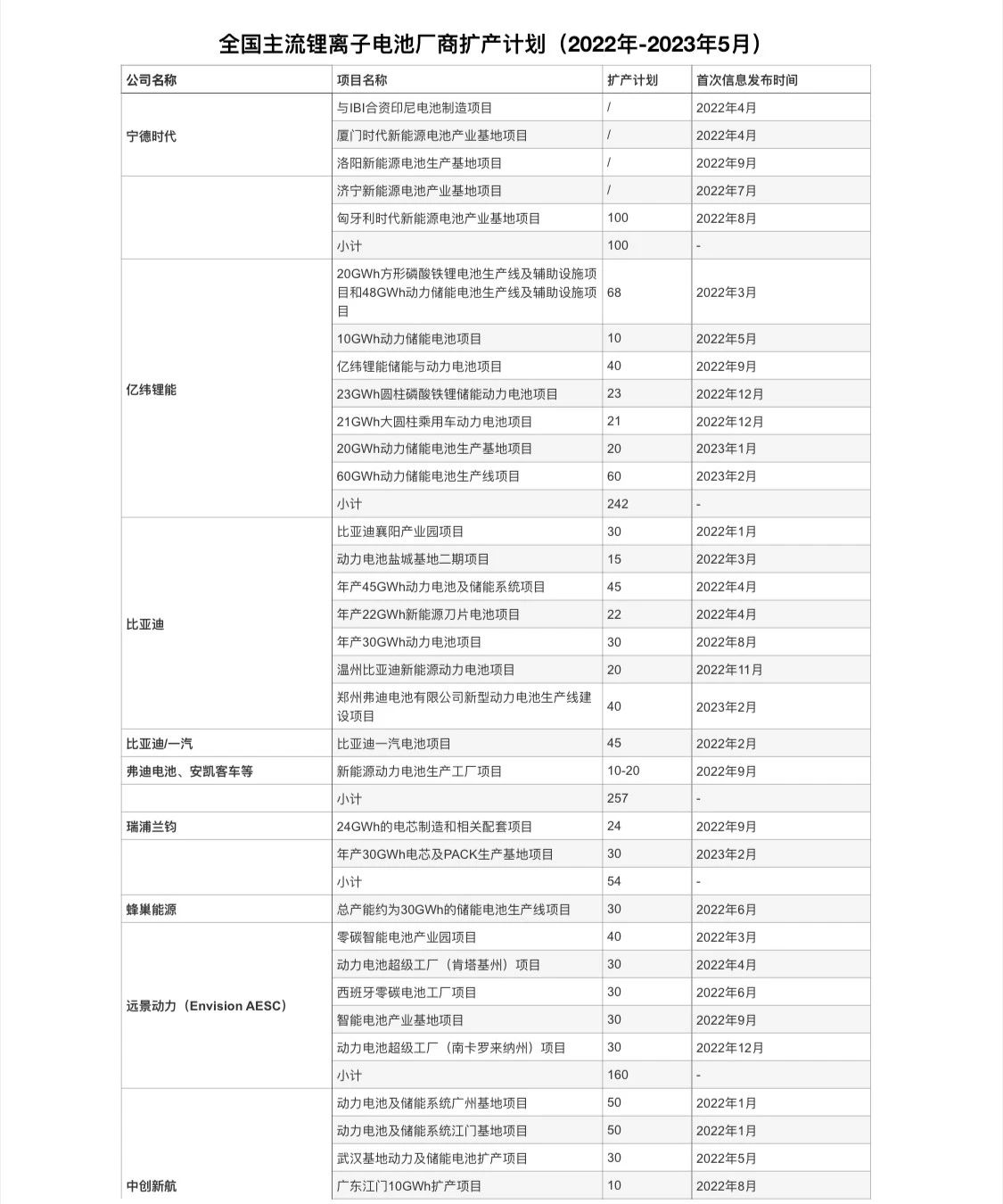

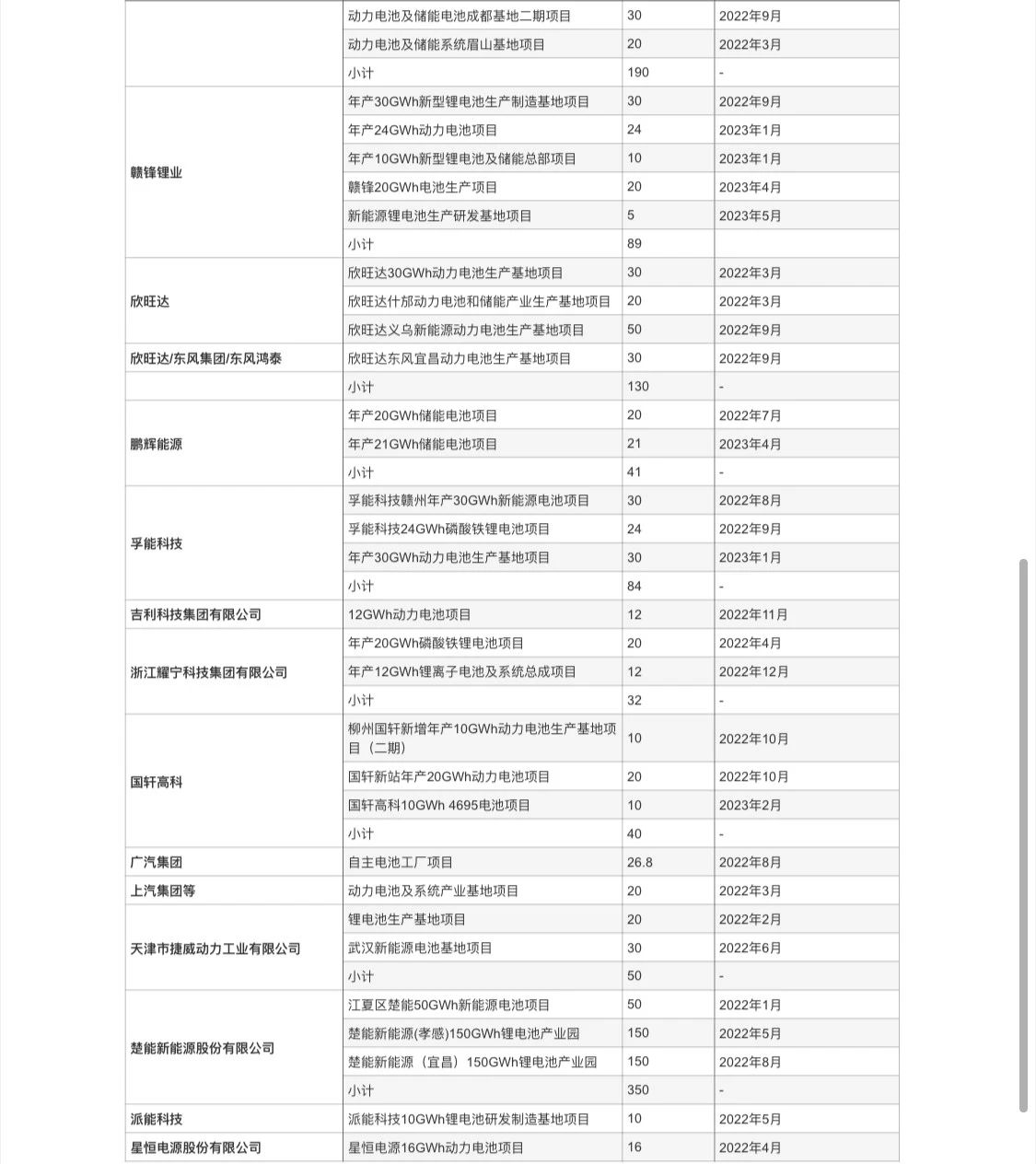

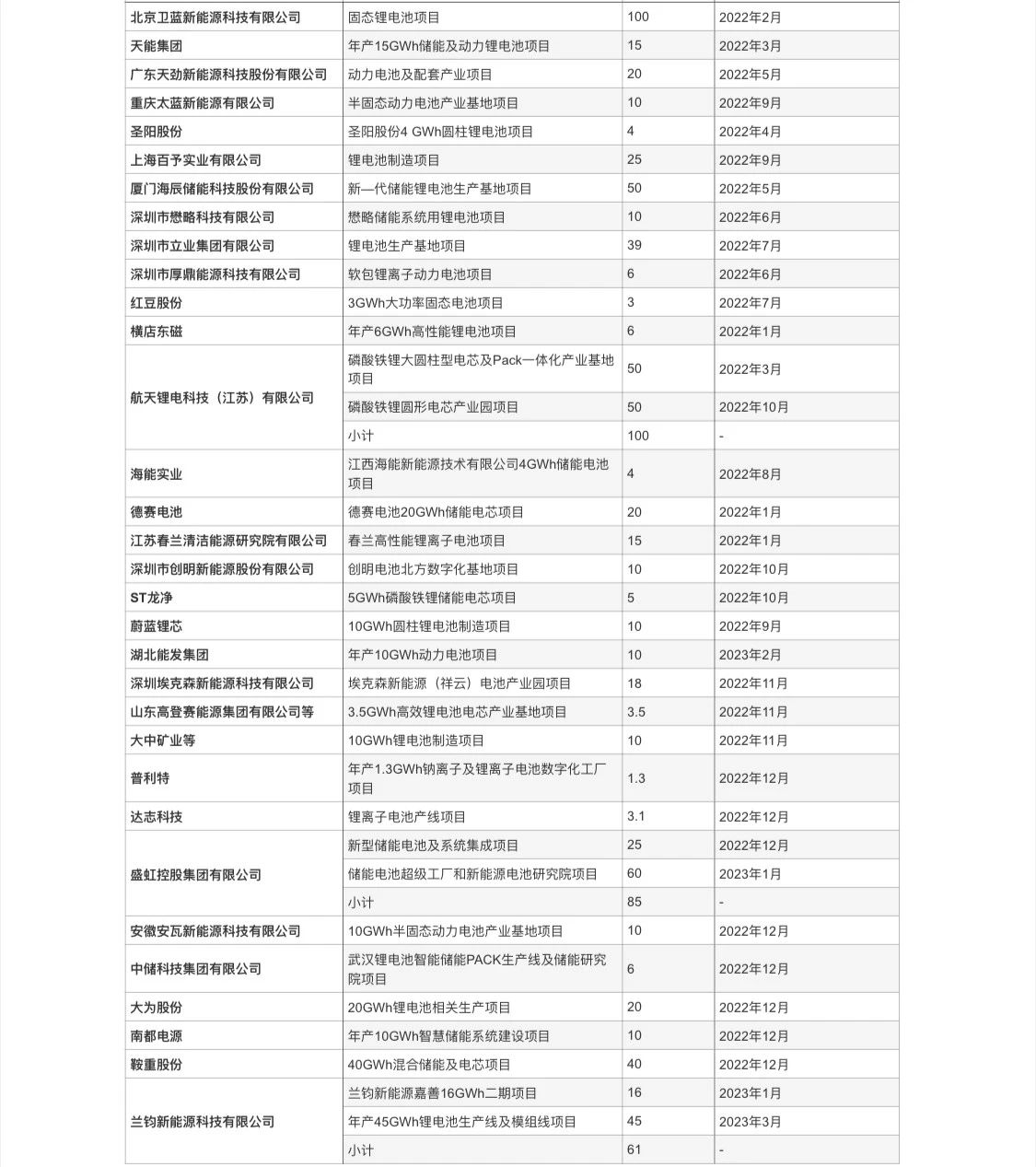

全国目前有超3200家锂电池厂家。据公开资料不完全统计,宁德时代、亿纬锂能、比亚迪、瑞浦能源、蜂巢能源等2022年以来的锂离子电池扩产计划合计超过2700GWh。

数据来源:公开资料

而据SNE Research数据,2022年全球动力电池和储能电池的总出货量达812GWh。国内锂电池产能大跃进,已经远远超出了全球的需求量2倍还多。

据EV Tank报告,2022年中国动力电池装机量为294.6GWh,出货量却高达465.5GWh,远高于装机量,致使2022年的动力电池库存达到了164.8GWh的历史峰值,去库存压力倍增。

储能产能过剩的隐忧,直接导致了下游开工率骤降。今年上半年,宁德时代产能利用率跌至60.5%,为历年来最低水平。“今年各家电池厂开工率都严重不足。”一名业界人士透露。

即便如此,楚能依然维持大手笔和冲刺速度,令人咋舌。

不到两年,楚能已相继规划了武汉、孝感、宜昌三大生产基地,总产能350GWh,总投资近1400亿元,已上马近100GWh的电池产能。

其产能目标,与宁德时代390GWh的产能不相上下,也远超2022年宁德时代锂电池出货量289GWh(动力电池242GWh,储能电池47GWh)一大截。这个仅2岁的储能新兵,颇有与宁德时代贴身肉搏的气势。

2022年1月18日,江夏区楚能50GWh新能源电池项目开工。该项目总投资100亿元,用地面积733亩,涵盖新能源电池研发、制造、销售及回收等。

2022年5月,楚能新能源(孝感)150GWh锂电池产业园破土动工,该项目总投资675亿元,分五期建设,为孝感市史上投资规模最大的工业项目。项目建成后,总占地面积超过3335亩,年工业产值超1500亿元。楚能甚至意欲将其打造为“全国最大的新能源生产基地”。今年6月28日,该项目一期正式投产,产能30GWh、年产值200亿元。

2022年8月28日,楚能新能源(宜昌)150GWh锂电池产业园横空出世,总规划用地超过4500亩,总投资约600亿元,已启动一期40GWh产能建设。项目集动力电池、储能电池、模组PACK和能源管理系统的研发、制造、销售于一体,预计最终员工超过2万人,年工业产值超1000亿元。

近年来,湖北省十堰市、襄阳市等城市也凭借区位优势、资源优势,对新能源产业招商引资使出了浑身解数。据悉,比亚迪、中航锂电、亿纬锂能等主流电芯厂商纷纷落地湖北省,大力推进储能项目,加剧了产能排位赛的热度。

但业内主流电池厂商,即便是Top 10的比亚迪、亿纬锂能等的产能规划,也都不如楚能激进。

中关村储能产业技术联盟预估,保守场景下,2026年我国新型储能累计规模将达到48.5GW,这一数字显然大大低于目前全国各大厂商规划的储能产能。

03

湖北富豪的豪赌

暂且不论楚能庞大的产能如何消化,上述三大项目的资金来源或许成谜。

工商资料显示,楚能新能源的法定代表人为代德明,最终受益股份76.13%。

△代德明。图片来源:楚能官网

在创立楚能之前,他的身份是恒信汽车集团股份有限公司董事长。不过,他的名字并不为公众熟知,是一名低调的“隐形富豪”。

代德明最早曾入选福布斯2015年全球富豪榜,当年身家为10.5亿美元。

2020年,代德明首度登上胡润百富榜,净资产33亿元,列第1631名。在2021年胡润百富榜,代德明以40亿元身价位居第1702名。

据信息,59岁的代德明掌权的恒信汽车集团成立于2012年,是中部地区最大的乘用车经销商集团,已覆盖17省超60城,授权品牌包括奔驰、奥迪、凯迪拉克、雷克萨斯、英菲尼迪、大众、丰田等20余个汽车品牌,拥有全国4S店300余家。

除了新车销售、汽车4S店,恒信汽车集团业务板块还涉及汽车保险、租车、汽车后市场、二手车、电子商务等。

2022年,恒信汽车集团主营业务收入近800亿元,连续五年排名为全国前五大汽车经销商,销量超40万台,全国排名第四,入选武汉民营企业百强榜。

作为楚商代表,代德明自2020年起担任武汉宜昌商会会长,并于2022年当选武汉市人大代表、武汉市工商联副主席、宜昌市工商联副主席等职位。

代德明还热衷多元化,在锂电池、化工、商业综合体、酒店、家电、传媒等行业广泛布局,控制企业超过400家。其中,最大的跨界举动便是2021年成立楚能新能源。

此外,据数据,代德明还直接持有两家A股上市公司——湖北宜化和洛阳钼业4450万、7773万股股份,最终持股比例各占8.03%、0.36%,均为第一大自然人股东。

从业务协同来看,有色金属巨头洛阳钼业还算与锂离子电池有业务交集。该公司原本专注于有色金属矿采选业,主营铜、钨、钴、铌、钼等金属生产业务,以及磷肥等。2022年9月,宁德时代入股洛阳钼业成为战略股东,该公司的锂资源布局取得重大突破。

而投资湖北宜化,则被代德明解释为为情怀买单,将这一昔日白马股从退市边缘的悬崖拉回来。事实上,湖北宜化在代德明的整体业务布局中或许有些突兀,该公司聚焦化肥、化工行业,主打产品为尿素、聚氯乙烯、季戊四醇、磷酸二铵等。

据业内人士透露,楚能进军锂电池行业后,管理层被很多离职员工诟病,“盲目跨界不熟悉的制造业(动力电池及储能电池)领域”。

对于为何进军锂电池行业,代德明在接受采访时表示:“当前湖北正着力构建万亿级汽车产业集群,我们进军新能源锂电池产业恰逢其时。新能源及锂电产业,我们关注了10年,研究了5年,当下时机成熟,我们果断决策,倾其所有、全力以赴。”

代德明或许没有想到的是,刚投身这个行业,市场产能就大大释放,大家开始卷起来,形势发生了质的转变,面临惨烈竞争。

虽然降本是储能大规模应用的必然趋势,但其前提是技术进步驱动,而非低水平同质化层面的无效内卷。那么,代德明究竟是敢为人先的时代先锋,还是会成为行业大浪淘沙的注脚呢?

“看楚能到底撑到什么时候吧。”一名业内人士评论道。